Definamos qué son las métricas de negocio…

Las métricas de negocio son aquellos indicadores que son capaces de decirnos cómo está evolucionando la compañía y en qué estado se encuentra en el momento actual, es decir, hablamos de unidades de medición estáticas y dinámicas.

Dichas métricas nunca serán capaces de darnos conclusiones por sí mismas dado que necesitan la interpretación de algo, sean personas o máquinas. Por resumirlo, las métricas de negocio representan la brújula en nuestro particular camino, lo que nos ayuda a escoger las direcciones a tomar.

Hay una cosa que me encanta sobre las métricas de negocio, y es que siempre se podrán “inventar” nuevas que se puedan adaptar en mayor medida a las necesidades del medidor, el negocio. Por lo tanto, no os ciñáis exclusivamente a lo que ya existe o se ha hecho público, hay mil maneras de hacer las cosas.

Si no mides, no sabes hacia donde vas y por lo tanto no sabes qué rumbo tomar. Al igual que no saber porqué algo funciona, tomar decisiones totalmente a ciegas carece de sentido, especialmente cuando has dejado de ser solo una idea. Es por ello que medir, y hacerlo bien, es indispensable para el devenir de tu compañía.

Por lo tanto, y esto es vital, no solo hablamos de medir, sino de medir bien, de poco te va a servir hacerlo mal, y es asombroso la de empresas que no lo hacen bien.

Aquí hablaremos de las métricas de negocio desde el prisma digital, dado que esta es la nomenclatura que se utiliza, pero existe lo mismo con distinto nombre en todo negocio no digital.

¿Cómo elegir mis métricas de negocio?

Qué deberías tener en cuenta para elegir tus métricas:

- Se consciente de cuáles son las métricas comunes para todos los modelos de negocio y luego especialmente para el tuyo, es decir, conoce cuáles son las métricas que aplican a tu modelo de negocio

- Ten en cuenta la fase en la que os encontráis y elegid cuáles de todas ellas son las métricas que más os interesan medir y hacer seguimiento (en función de los objetivos que tengáis y fase en la que os encontréis, y espero que estén bien razonados)

- Entiende qué nos quiere decir esa métrica cuando sube o cuando baja, es decir, cuando evoluciona.

- Garantiza que las cosas se están midiendo bien

- Toma decisiones trackeando dicha métrica, no esperes a que las cosas te estallen en la cara, para eso mides, para no perder demasiado dinero o no dejar de ganar otro tanto.

- Revalúa la idoneidad en la selección de tus métricas cada X tiempo, ¿sigue siendo esta métrica clave para nosotros? Has aprendido más cosas y…¿seguimos midiendo bien dicha métrica? (igual ahora tenéis más información).

Debes tener claro que en función de la fase en la que se encuentre tu startup deberías fijarte más en unas métricas que en otras, al igual que la empresa, las métricas también evolucionan y van por etapas.

Las métricas comunes para todo modelo de negocio

No todas las métricas corresponden a un modelo de negocio u otro sino que hay muchas de ellas que son transversales, es decir, aplican a todos los modelos y deben ser usadas y medidas.

Éstas son las siguientes:

1. Adquisición por fuente

La adquisición se podría definir como el número de usuarios o clientes que se han adquirido, que han sido atraídos a la startup. Por lo que si hablamos de adquisición por fuente nos estamos refiriendo al número de usuarios o clientes que han sido atraídos a la compañía segmentado por fuentes o canales.

Es de vital importancia medir la adquisición por fuente dado que de esta manera seremos capaces de ver cuáles son los canales que mejor nos funcionan. No deberemos fijarnos únicamente en el volumen total de adquiridos, sino también en cómo de eficientes son dichos canales.

Algo a tener en cuenta es que los canales pueden ir cambiando (es lo normal), van evolucionando. No somos la misma empresa en el día 1 que en el día 1.000 por lo que es muy probable que las fuentes de adquisición también hayan cambiado.

Asimismo, la dependencia de una única fuente es demasiado arriesgado. ¿Qué pasa si tu fuente es Facebook pero deciden cambiar el algoritmo? Que te puedes quedar totalmente “aislado”, es decir, ese canal puede dejar de funcionarte de la noche a la mañana, literal, o incrementarte los CACs de 10€ a 100€. Al igual que una dependencia elevada de un único cliente no es lo idóneo, una dependencia demasiado elevada de un canal o fuente tampoco lo es. Es por ello que siempre debemos estar probando nuevas fuentes de adquisición y nunca depender en demasía de una de ellas.

2. Retención + Engagement + Recurrencia

Engagement: Esto nos dice la frecuencia y tiempo durante el cual el usuario/cliente está usando tu producto/servicio.

Retención: Esto nos dice el período de tiempo durante el cual están de media los usuarios/clientes (no es lo mismo usuario que cliente) contigo, usando tu producto o servicio. Es lógico pero, contra mayor engagement, mayor retención habrá.

Recurrencia: Este va un paso más allá, dado que se suele vincular a cuántas acciones valiosas realiza a lo largo del tiempo que está contigo, es decir, cuánto recurre en la realización de una acción valiosa, normalmente en la compra del producto/servicio. En un ecommerce implicaría cuántas veces realiza una compra, en un SaaS implicaría durante cuántos meses está pagando (o los períodos que hayas marcado en tus planes: mensual, trimestral, semestral, anual). Bien es cierto que a veces la Retención lleva implícita la recurrencia, por ejemplo en el caso de un SaaS, pero en el caso de un ecommerce no, dado que la gente puede “estar” contigo durante 24 meses sin haber recurrido y hacerlo en dicho mes 24 o estar 24 meses de media contigo recurriendo 10 veces (10 compras).

Si generas engagement, generarás retención, y si generas retención generarás recurrencia en la compra. La recurrencia en la compra es por lo tanto una de las principales fuentes de crecimiento (Growth):

Engagement genera Retención que genera Recurrencia que genera Crecimiento

3. Churn Rate

El Churn Rate, o tasa de rotación nos muestra qué % de usuarios/clientes deja de utilizar nuestro producto/servicio durante un período temporal concreto (1 semana, 1 mes, 1 año…). Es decir, nos muestra la velocidad a la que estamos perdiendo clientes.

Churn rate = Clientes dados de baja en período “t”/ Total clientes que pueden darse de baja

Por ejemplo, decir que tu churn rate es de un 10% mensual implica que un 10% de tus usuarios “churneables” no renuevan o dejan de usar tu producto al mes. Lo que implicaría que prácticamente toda tu base de usuarios/clientes rota por completo en un año.

Fijaros que he mencionado “churneables”, dado que la base sobre la que se calcula el churn rate es sobre todos aquellos clientes/usuarios que pueden “churnear”, darse de baja, no debemos incluir TODOS los clientes en el denominador del ratio. Y este es un error demasiado común a la hora de calcular el churn rate y que puede alterar significativamente los cálculos.

Para acabar con el churn rate, debéis saber que:

1/Churn Rate = Recurrencia

Adicionalmente, y con esto ya acabo:

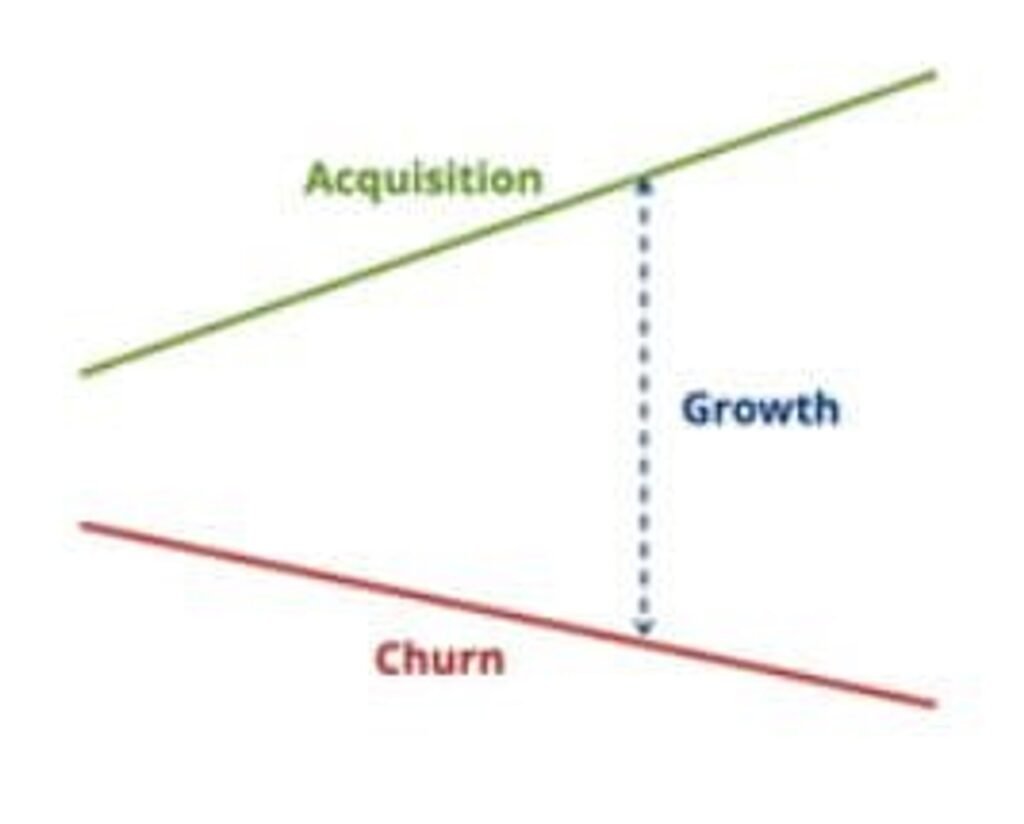

La diferencia entre la adquisición y el churn nos mostrará el crecimiento de la compañía, queremos que esta distancia sea siempre la mayor posible. Si estamos captando clientes pero nos “churnean”, es decir, se nos dan de baja, el mismo número, implicaría que ambas líneas van totalmente paralelas y por lo tanto no estamos creciendo. Si lo que está pasando es que ambas líneas cada vez están más próximas, estamos decreciendo, dado que nos churnean más clientes de los que somos capaces de captar. Entonces, ¿qué queremos? Tal y como se muestra en el gráfico de arriba, que las líneas cada vez estén más lejos entre sí, es decir, mayor convexidad.

4. Conversión

Tenemos conversiones por todos sitios, nosotros mismos las vivimos en nuestro día a día. La definición de conversión es sencilla, según se indica en el diccionario “cambio de una cosa a otra”. Si nos llevamos esto al entorno digital implica por ejemplo, el cambio de ser un usuario registrado a ser un cliente, es decir, ha pasado de meramente estar registrado a haber realizado una compra y por lo tanto pagado.

El proceso de conversión ocurre justamente cuándo una acción clave dentro de tu estrategia es ejecutada por el usuario de acuerdo a los objetivos definidos previamente, como se indica en el ejemplo anterior, haber pasado de registro a cliente, es decir, de únicamente haber dado datos a haber realizado una compra.

Todas las acciones clave que hayamos definido, o pasos, se categorizan dentro de un funnel, el funnel de conversión.

¿Y qué es un funnel o embudo de conversión? El funnel o embudo de conversión es un término de marketing digital que trata de definir los distintos pasos que tiene que dar un usuario para cumplir un objetivo determinado dentro de la web/app, ya sea un registro, una compra o la generación de un lead. Los funnels pueden tener tantos pasos/niveles como queramos y se pueden crear para tantos objetivos como queramos(funnel de captacion de leads, funnel de ventas etc…).

Un ejemplo de funnel de conversión para alcanzar el objetivo de venta puede ser tal que así:

Gráfico obtenido de IEBS

La conversión siempre se medirá en %, y si tenemos en cuenta los funnels:

% conversión = número en nuevo paso del funnel / número en paso anterior-es del funnel

Siempre debemos hacer seguimiento a cómo van evolucionando las tasas de conversión, no aportan muchísima información al relacionarla con todas las acciones que hemos realizado o sucesos que se han dado y no podemos controlar.

5. Coste de Adquisición de Cliente (CAC)

A todos nos encanta captar clientes NUEVOS, y siempre tienen un coste. Para esto se “inventó” el CAC, para que nos diga cuanto nos cuenta captar un cliente NUEVO. Fijaros que hablo de nuevo, no del total de clientes.

CAC = Gastos destinados a captación en “t-1” o “t”/ Número de clientes nuevos en “t”

Aquí hablaremos de “t” o de “t-1” en función de cuándo se ejecuta la acción de compra por parte del cliente. A veces una campaña de marketing genera compras inmediatas, mientras que otras lo hacen en períodos posteriores. Por ejemplo que te haya impactado en el mes de marzo cierta publicidad pero realices la compra en abril. Esto quiere decir que el cliente de abril debería entrar en el cómputo del gasto de marzo, en caso de querer calcular un CAC mensual.

Veamos un ejemplo…Si estamos ante un producto de compras impulsivas, es decir, no hay un decalaje temporal desde que te impacta la publicidad hasta que realizas la compra y durante el mes de marzo hemos captado 10 clientes nuevos y nos hemos gastado 1.000€ en marketing (total absoluto), implicaría que el CAC es de 100€, es decir: 1.000€/10 = 100€.

La eterna pregunta que uno se encuentra es: ¿y qué debo de meter como gasto de captación? La respuesta es fácil, todo aquel recurso que haya sido destinado de manera directa o indirecta a la adquisición de nuevos clientes, bien sean sueldos o dinero en campañas de pago.

6. LifeTime Value (LTV)

¿Qué es el CLTV? No es más que el valor que consigues obtener de cada cliente a lo largo de su vida vinculado a tu producto/servicio, entendiendo valor como margen (margen bruto por ejemplo) y la vida del cliente como la recurrencia (las veces que te compra).

Si lo queremos ver en una fórmula:

LTV = Ingreso medioTasa de RecurrenciaMargen Bruto

Ingreso medio = ticket medio: cuando mi cliente compra, ¿cuánto compra? (en €).

Tasa de recurrencia = el número de veces que el cliente acude a ti durante su vida contigo.

Margen bruto = margen comercial que obtienes por la venta de tu producto/servicio, es decir: (ingreso — aprovisionamiento/ingreso). Para aquellos nuevos por aquí, el margen de arriba en una cuenta de explotación, el que tiene en cuenta tus ingresos y los aprovisionamientos (P&G).

Si queréis ampliar vuestros conocimientos sobre el LTV, os recomiendo encarecidamente que os leáis este post.

7. Eficiencia en captación (LTV/CAC)

Bajo mi punto de vista, este es de los ratios que más nos va a aportar en relación con la rentabilidad del cliente vinculado a la captación del mismo.

Ya sabemos que el LTV es el valor que nos deja el cliente en la empresa, mientras que el CAC es el coste de captar un cliente nuevo, por lo que, si lo dividimos entre sí sabremos qué valor nos deja dicho cliente por cada unidad de coste en la captación.

Si LTV/CAC>0 → La captación es rentable a nivel del margen que hayamos usado.

Si LTV/CAC=0 → La captación no es rentable pero tampoco da pérdidas, es decir, nos quedamos como estamos.

Si LTV/CAC<0 → La captación NO es rentable, por lo que estaríamos perdiendo dinero con cada cliente nuevo.

Viendo un ejemplo… si el LTV es 30€ y el CAC es de 10€, el LTV/CAC es de 3 veces. Esto implica que la captación es rentable (>0), que nos deja 20€ de margen en este sentido o que por cada unidad de coste en captación somos capaces de generar 3€ en valor (3:1).

Por lo tanto, el objetivo siempre será que este ratio sea lo mayor posible en el menor tiempo posible, es decir, que el punto “t1” esté lo más a la izquierda posible, es decir, lo más cercano al momento de la captación del cliente.

8. Referencia

Es una métrica que indica el número de clientes nuevos que vienen porque un cliente existente los ha traído, lo que comunmente se conoce como el “boca-oreja” y últimamente más como K-factor o tasa de viralidad. Su aplicación y relevancia depende mucho del modelo de negocio, pero en mayor o menor medida todos los modelos son susceptibles de tener cierto grado de referencia.

La fórmula quedaría tal que así:

Referencia = clientes atraídos por otros clientes / clientes nuevos totales

Cuando hablamos del factor K o referencia (fórmula de arriba), lo que buscamos es que sea lo más alto posible, teniendo en cuenta que un factor K de 3 implica que por cada cliente que captamos nos trae a 3 adicionales (de media).

Esto es la panacea, ¿y porqué? porque los costes de captación se reducen drásticamente, cada cliente que captamos vale x4, en el caso de un K=3 (3 nuevos + el captado). Pero la gracia real está en la exponencialidad que cobra siempre que K>1 dado que no solo el cliente nuevo que hayamos captado nos va a traer 3 nuevos sino que dichos 3 nuevos también lo harán, y así sucesivamente.

9. Cash Burn Rate (CBR)

El cash burn rate, o caja consumida, no es más que la caja total en €, el dinero, que hemos consumido en un período de tiempo concreto (mensual, trimestral, semestral, anual), normalmente hablaremos en términos mensuales.

CBR = Caja inicio del período “t”- Caja final del período “t”

En el mundillo startup, lo más común en aquellas que no “bootstrapean” es tener un CBR negativo, es decir, consumir caja mes a mes. Es por ello que normalmente se acude a inversores, para poder financiar ese déficit de caja que en principio nos va a permitir conseguir unos objetivos definidos.

Otro tema sería el Cash Runway, que nos es más que los meses que tenemos hasta quedarnos a cero en la cuenta del banco. Evidentemente lo que siempre querremos es que este valor sea lo más alto posible, incluso llegando a ser infinito (cuando la empresa se sostiene por sí misma).

Este punto en el que la compañía se sostiene por sí misma, es decir, se autofinancia, lo podemos llamar cash break even.

Así que, asegurémonos de tener bien calculado el CBR así como el Runway, porque de ello dependerá el futuro de la startup.

. . . . . .

Conclusiones

Bajo mi punto de vista, crear una cultura donde la medición y el razonamiento estén a la orden del día son clave, cada vez me parece más indispensable, especialmente si quieres crear algo duradero en el tiempo y con sentido de negocio. Esto es algo que debemos hacer e inculcar desde los inicios a todo el equipo.

Hoy en día se puede medir prácticamente todo, así que, tampoco nos volvamos locos y midamos lo que necesitamos, pero OJO, para ello tendremos que saber primero cuáles son esas necesidades.

La medición va a facilitar la toma de decisiones, pero debemos saber bien qué nos dicen los números, la medición no es ninguna garantía de éxito en la toma de decisiones correctas. Si no sabes leer dichas métricas, rodeate de gente que sí sea capaz, esto puede marcar muchas diferencias en cuanto al futuro de la startup.