Muchas personas van en busca de su empleo en venture capital, quiere y busca trabajar en venture capital. No es una tarea sencilla pero los que hemos podido pasar por ello y/o estamos dentro, sin duda diremos que vale la pena. Estar en contacto con compañías que potencialmente pueden cambiar industria, revolucionar sector, y el objetivo último, invertir, estar en el captable de compañías que pueda llegar a facturas cientos, miles de millones de euros.

Trabajar en venture capital es de lo más estimulante que te puedes encontrar, pero por eso mismo, no es sitio para todos. A fin de cuentas, trabajar en venture capital se sinónimo de:

- Aprendizaje continuo, si no es así, te quedas atrás muy rápido.

- Opiniones fuertes pero maleables, debes ser capaz de crear opiniones propias sobre lo que pasa en el mundo y especialmente de su rumbo (tendencias, mercados).

- Conocer personas, una de las partes fundamentales. Tienes que crear tu propia red y hay muchas maneras de hacerlo, ser creativo aquí puede marcar una diferencia.

Buscar empleo en venture capital puede ser costoso y a veces opaco, pero en Boske estamos tratando de cambiar esto con muchas iniciativas, entre ellas la generación de contenido que realmente permita a las personas tomar mejores decisiones.

En este artículo-report analizamos cómo son las estructuras internas, a nivel organización (empleados y categorías) de los fondos de venture capital. Para ello hemos analizado 24 de los principales fondos nacionales, todas las personas relacionadas con el área de inversión dentro de cada fondo.

La estructura organizativa del venture capital

En todas las compañías (los fondos de vc son empresas en sí) se sigue una jerarquía, en el caso de esta industria podemos encontrar las siguientes categorías o puestos de trabajo:

- Investment intern

- Investment Analyst

- Investment Associate

- Principal

- Investment Manager

- Partner

- Managing Partner/Director/Operator:

- General Partner:

- Otros: aquí incluimos advisors, venture partners…

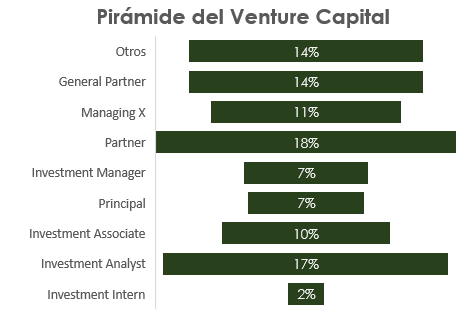

Analizando a todas las personas involucradas con estos 24 fondos obtenemos la siguiente pirámide:

Fuente de datos: Linkedin

Una forma atípica, rara, si comparamos con otros sector. Podemos ver como, y era de esperar, obtenemos una pirámide hasta la posición de investment manager, para luego ampliar el embudo al nivel de Partner (socio), para luego menguar hacia Managing X y vlver a ampliar hasta General Partner (aunque en menor proporción que para Partner).

Algo que choca es la escasa proporción de “Investment Interns”. Cabe indicar aquí que, hay muchos perfiles que en Linkedin (nuestra fuente de datos) indican su puesto como “Investor”, muchos de ellos Interns o Analysts, por lo que la realidad es que la base de la pirámide es algo más ancha. Dicho esto, la estructura se mantendría (la figura).

¿Puede uno llegar a ser partner de un fondo? Sí, los números lo dicen y tenemos en España unos cuantos casos, ahora bien, nunca dejando de mencionar que el número no es elevado (como veremos más abajo). Si uno tiene intención de hacer carrera en Venture Capital, hay que saber hacerlo, algo de lo que hablamos en nuestras sesiones dentro del programa de Venture Capital y Análisis de Startups.

Siguiendo el hilo de partners:

Del total de perfiles analizados en los 25 fondos, el 51% tienen una posición de partner o superior (GP, MP, MD, VP…), y en el restante 49% estarían interns, analysts, associates, principals e investment managers.

Una de las bondades suele ser la autonomía de trabajo en los fondos, así como, apoyado en los datos que acabamos de mostrar, las oportunidades de aprendizaje de perfiles partner o superior, siendo estos normalmente emprendedores de éxito o gente con perfiles curtidos, interesantes y vividos en distintos sectores e industrias.

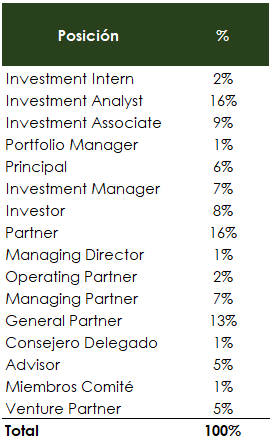

Si sacamos a la luz todas las posiciones de dichos 25 fondos y los agregamos, obtenemos la siguiente tabla:

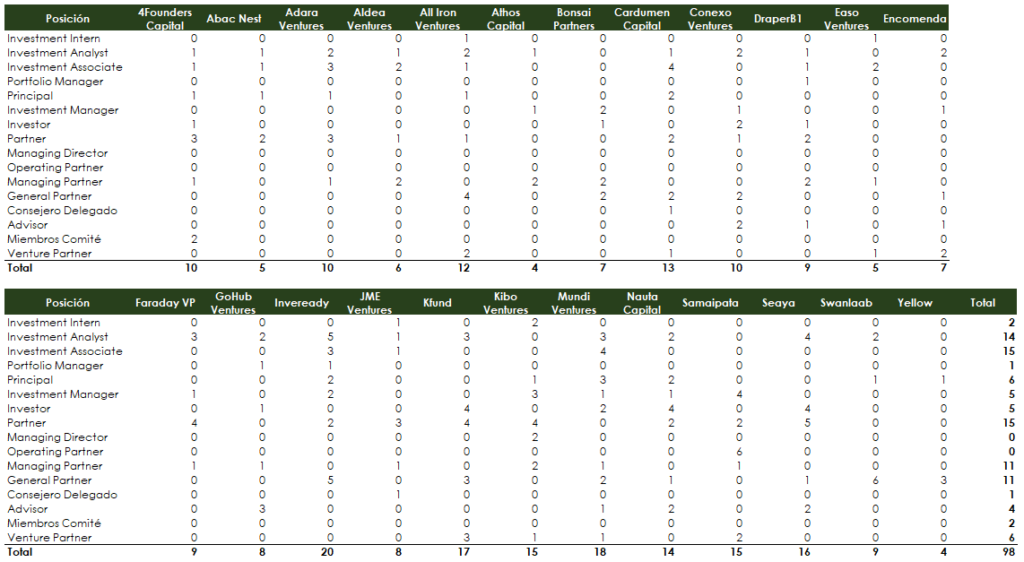

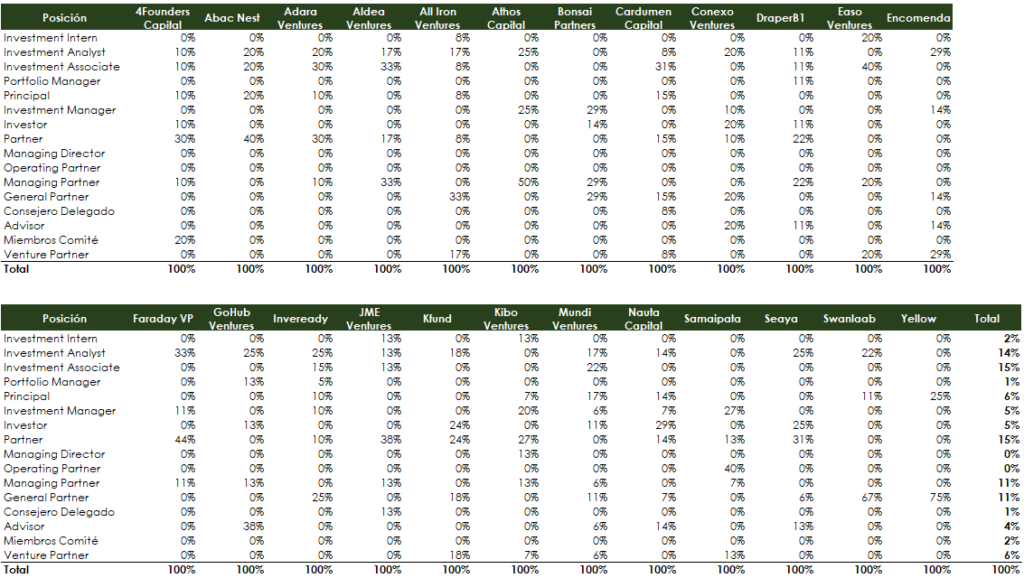

Estructura de empleados fondo por fondo

Ahora que ya hemos planteado las estructuras de los fondos de venture capital, mostramos y analizamos la información que adjuntamos sobre cada uno de los 25 fondos:

¿Para qué es importante esto? Básicamente porque influirá mucho, o debería hacerlo, a la hora de decidir a qué fondo aplicar, en qué fondo te gustaría trabajar o formar parte de.

Aquellos fondos que tienen mayor número de interns son los que, si quieres o tienes que empezar por abajo, más oportunidades generan a lo largo del año.

Hay que tener en cuenta un aspecto y es que, en función del momento o la fase en la que se encuentra el fondo, su estructura organizativa será una u otra. De ahí también la importancia de conocer cómo funciona un fondo por dentro, para aplicar ese know how en el proceso de búsqueda de trabajo en venture capital. Esto te permitirá ser mucho más eficiente y maximizar tus probabilidades de entrar, dado que demostrarás un profundo conocimiento del sector.

Por ejemplo, un fondo que se encuentra en período de desinversión y/o empezando a preparar el siguiente fondo, muy probablemente no estará contratando, no entrarán interns dentro del equipo… y cuando el siguiente fondo empiece a arrancar, se empezará a crear la estructura. Este momento es al que uno debe estar atento y saber, para acertar con el timing de la necesidad.

Hay fondos que tienen estructuras mucho más piramidales que otras, como es el caso de Inverady, que cuenta con aprox. un 35% de los perfiles como partners o superior y un 65% por debajo de partner, con especial importancia el investment analyst (25%) e investment associate (15%). Lo mismo le sucede a Mundi Ventures. No es una consecuencia tampoco el hecho de que estas dos marcas de venture capital sean las de mayor tamaño.

El caso contrario le sucede a fondos como Athos Capital o Abac Nest, donde cuentan con estructuras ligeras (4-5 personas) en el equipo de inversión y las posiciones de partner o superior se sitúan por encima del 40%. Lo más habitual es encontrar como mínimo 2 partners/general partners, por lo que, sobre una estructura de 4/5 personas, los %s siempre serán elevados.

Recomendamos analizar en detalle las estructuras de cada fondo, entender el momento en el que se encuentran (y sus intereses), para luego tomar la mejor estrategia a la hora de “entrar” en el sector. Algo de lo que hablamos en nuestro programa de Venture Capital y Análisis de Startups. Entender bien, como un insider, de la mano de los mejores (y con formas de ver las cosas diferentes entre sí), será y es fundamental.

Si quieres aprender sobre Venture Capital y el Análisis de Startups de la mano de los mejores profesionales de Europa, échale un ojo a nuestro programa, creado para dar acceso al mejor contenido y best practices por la menor inversión (en tiempo y dinero):